هل يوجد اكتتاب جديد قريب؟ ستجد في هذه المقالة كل ما يتعلق بالاكتتابات الماضية والقادمة من حيث اسم الشركة، عدد الأسهم المطروحة للاكتتاب، سعر الطرح، السوق، تاريخ بدء الاكتتاب، وتاريخ نهايته.

انضم عدد كبير من الشركات السعودية الى الاكتتابات العامة الأولية في السنة الماضية مثل شركة جاهز الدولية لتقنية نظم المعلومات وشركة الوسائل الصناعية والشركة العربية للتعهدات الفنية وما الى ذلك. لكن هذا لا يعني أن الأمر قد انتهى، فدائما ما تنضم شركات جديدة الى اللعبة سواء عن طريق الاكتتاب العام التقليدي، الادراج المباشر، أو عن طريق شركات الاستحواذ ذات الأغراض الخاصة. إذا كنت تتساءل عما اذا كان يوجد اكتتاب جديد قريب في سوق الأسهم السعودي، فاتمم قراءة هذه المقالة التي ستقدم لكك اخر أخبار أهم الاكتتابات العامة القادمة.[1]ٍSaudi Exchange, الإكتتابات. تم الاطلاع 2022-03-10.

1- شركة نقي للمياه

أعلنت شركة نقي للمياه أنها تخطط للمضي قدما في الطرح العام الأولي (IPO) وإدراج أسهمها في السوق الرئيسية في البورصة السعودية (تداول). تسعى الشركة إلى طرح 6 ملايين سهم عادي تمثل 30٪ من أسهم الشركة، بحسب ما أفادته البورصة يوم الخميس، بسعر سيتم تحديده بعد فترة بناء سجل الاكتتاب.

وافق تداول وهيئة السوق المالية (CMA) على طلب الشركة للإدراج في 14 فبراير و25 مايو على التوالي.

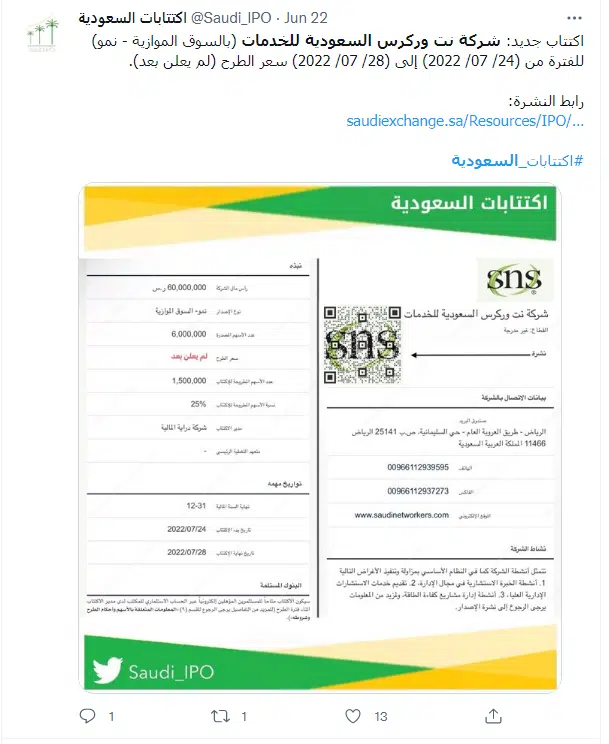

2- شركة نت وركرس السعودية للخدمات

وافقت الهيئة العامة لسوق المال على طلب شركة نت وركرس السعودية للخدمات لتداول 25٪ من رأسمالها في السوق الموازية (نمو) من تداول. تعتزم الشركة إدراج 1.50 مليون سهم.

شركة نت وركرس السعودية للخدمات هي مزود خدمات استشارية في مجال الاتصالات والنفط والغاز وتكنولوجيا المعلومات، تأسست في عام 2001 وتفوقت منذ ذلك الحين في تزويد أكبر الشركات متعددة الجنسيات في مناطق الشرق الأوسط وشمال إفريقيا بمعايير عالية جدًا من الخدمات عالية الجودة في مجال التوظيف.

3- شركة الأمار الغذائية

أعطت هيئة السوق المالية (CMA) الضوء الأخضر للاكتتاب العام الأولي (IPO) لشركة الامار للأغذية. تعتزم الشركة إدراج 10.63 مليون سهم، تمثل 41.69٪ من رأسمالها، في البورصة السعودية (تداول)، بحسب إفصاح حديث للبورصة.

الامار هي شركة سعودية رائدة في تشغيل مطاعم الخدمة السريعة في الشرق الأوسط وشمال إفريقيا وباكستان، تمثل علامتين تجاريتين معترف بهما عالميًا: دومينوز في 16 دولة ودانكن في مصر والمغرب.

4 – شركة رتال للتطوير العمراني

وافق مجلس إدارة هيئة السوق المالية (CMA) في 16 مارس على طلب شركة رتال للتطوير العمراني التي أعلنت يوم 9 مايو، نشرة الاكتتاب الخاصة بطرحها العام الأولي ل 12 مليون سهم أو 30٪ من رأسمالها للاكتتاب العام الأولي في البورصة السعودية (تداول).[2]Retal issues prospectus for 30% IPO on Tadawul, argaam. تم الاطلاع 2022-05-18.

يبلغ رأس مال رتال 400 مليون ريال سعودي، وهي شركة مقفلة تأسست عام 2012 في منطقة الخبر لتطوير المشاريع التجارية والسكنية، وقامت بناء محفظة عقارية فريدة من نوعها تضم أكثر من 30 مشروعًا تتنوع بين المشاريع المكتملة وقيد الإنشاء. تضم هذه المشاريع ما مجموعه 7284 وحدة سكنية في مناطق مختلفة في جميع أنحاء المملكة.

5- – شركة لدن للاستثمار

وافقت هيئة سوق رأس المال (CMA)على أن تطرح شركة لدن للاستثمار 10٪ من رأس رأسمالها للاكتتاب العام الأولي من 22 مايو إلى 26. يصل رأس مال الشركة إلى 500 مليون ريال سعودي، مقسمة إلى 50 مليون سهم عادي مدفوع بالكامل، بقيمة اسمية ل 10 ريال سعودي لكل منها. تغطي شركة الشركة مجال العقارات، بما في ذلك شراء وبيع قطع الأراضي، إدارة واستئجار العقارات السكنية وغير السكنية، والتطوير العقاري.[3]Ladun Investment issues prospectus for offering 5 mln shares on Nomu, argaam. تك الاطلاع 2022-04-21.

هل يوجد اكتتاب جديد قريب في السوق الأمريكي؟

تتبع هذه القائمة التقييمات حسب الاسماء التي تتصدر عناوين الصحف. تقدم معظم الشركات المدرجة أسفله مجموعة واسعة من الخدمات، بالإضافة الى أنها في وضع يضمن ازدهارها خلال اقتصاد ما بعد كوفيد.

Stripe IPO

- القيمة: 95 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

التوقعات جيدة بالنسبة لشركة Stripe، فهي شركة عملاقة لمعالجة المدفوعات تقع في سان فرانسيسكو. في أوائل عام 2021، جمعت الشركة 600 مليون دولار في الجولة الأخيرة من التمويل، وربطت تقييمها عند 95 مليار دولار. قد يجعل هذا من Stripe أحد أكبر الاكتتابات العامة في التاريخ، ويرجع الفضل في ذلك إلى زيادة الطلب على التجارة الإلكترونية، والتي انتشرت بشكل كبير أثناء الوباء ولم تتوقف منذ ذلك الحين.

Klarna IPO

- القيمة: 46 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

جمعت شركةKlarna السويدية الرائدة في قطاع “اشتري الأن وادفع لاحقا” 640 مليون دولار مؤخرًا، مما رفع تقييمها الى ما يقارب 50 مليار دولار. استفادت Klarna بشكل كبير من اتجاه المستهلكين نحو الرغبة في تمويل عمليات الشراء بدفع شهري ثابت، كما أنها تمتعت بإيرادات قياسية في عام 2020 عندما كان المتسوقون في جميع أنحاء العالم عالقون في بيوتهم ومتجهون نحو التسوق عبر الانترنت.

Chime IPO

- القيمة: 40 مليار دولار

- وقت الاكتتاب العام المتوقع: أوائل عام 2022

عين بنك Chimeالالكتروني شركة Goldman Sachs لقيادة الاكتتاب العام الأولي، والتي قدرت قيمة الشركة بأكثر من 25 مليار دولار، وتشير التقارير إلى أن Chime تهدف الى الحصول على تقييم يصل الى 40 مليار دولار. ومع ذلك، فإن الخدمات المصرفية تعد بمثابة لعبة حظ، مع وجود الكثير من اللاعبين الراسخين لا سيما في البيئة المنخفضة السعر السائدة منذ فترة الركود العظيم.

InstaCart IPO

- القيمة: 39 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف 2021

تعتبر خدمة توصيل البقالة عبر الإنترنت InstaCart واحدة من أكثر الاكتتابات الأولية المحتمل نجاحها، فقد قدرت آخر جولة تمويل للشركة في أوائل عام 2021، قيمتها بنحو 39 مليار دولار، بالإضافة الى التقارير التي أشارت إلى أنها قد تزيد قيمتها عن 50 مليار دولار. استفادت InstaCart من مكوث الأمريكيين في منازلهم أثناء الوباء، الشيء الذي أدى الى تزايد الطلب على خدمات توصيل البقالة.

Databricks IPO

- القيمة: 38 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

أصبحت البيانات الضخمة هاجسًا كبيرًا للشركات العاملة في مختلف الصناعات. أصبحت Databricks المزود الرائد للأدوات المصممة لتبسيط إدارة قواعد البيانات، وتنفيذ الذكاء الاصطناعي وحتى انجاز تصور دقيق للبيانات. تدعي الشركة أن لديها أكثر من 5000 عميل في 19 دولة، وتقول إنها تسير على الطريق الصحيح نحو توليد مليار دولار زائد في إيرادات عام 2022 بزيادة تزيد عن 75٪ على أساس سنوي.

Discord IPO

- القيمة: 17 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

انتشرت أخبار حول الاستحواذ على شركة الدردشة الالكترونية Discord من قبل Microsoft في صفقة بقيمة 10 مليارات دولار. في سبتمبر 2021، جمعت الشركة تمويلًا إضافيًا بقيمة 600 مليون دولار، مما منحها تقييمًا قدره 17 مليار دولار. وقع اللاعبون في حب استخدام خيارات الاتصال الفوري التي يقدمها التطبيق، مما رفع عدد مستخدميها الى 140 مليون مستخدم كل شهر، وحققت الشركة 130 مليون دولار من العائدات في عام 2020.

Reddit IPO

- القيمة: 15 مليار دولار

- وقت الاكتتاب العام المتوقع: أوائل عام 2022

تفكر Reddit في طرح الشركة للاكتتاب العام في ربيع عام 2022، كما أنها تسعى إلى تقييم يصل إلى 15 مليار دولار. حصلت الشركة على تقييم بقيمة 10 مليارات دولار في أغسطس بعد أن جمعت أكثر من 400 مليون دولار من التمويل من شركات مثل فيديليتي. عبرت الشركة أيضا عن زيادة الأسهم في عام 2021، مع مجتمعها عبر الإنترنت الذي يضم عشرات الآلاف من المجموعات الفرعية المخصصة في مختلف الاهتمامات.[4]Upcoming IPOs To Watch, forbes. تم الاطلاع 2022-03-10.

Plaid IPO

- القيمة: 13 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

Plaid هو ذاك الذي ينبثق عند محاولة ربط حسابك المصرفي بتطبيق الميزانية أو حسابك الاستثماري. قد يكون هذا المنتج المنتشر في كل مكان مربحًا للغاية بالرغم من أنه غير ملحوظ، فبالإضافة الى اتجاه الأمريكيين نحو الرقمنة في حياتهم المالية، نمت إيرادات الشركة بنسبة 60 ٪ لتصل إلى 170 مليون دولار.

Impossible Foods IPO

- القيمة: 10 مليارات دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

أصبحت Impossible Foods مشهدًا مألوفًا في محلات السوبر ماركت وفي قوائم طعام أكبر المطاعم الأمريكية. تأمل الشركة في أن يربح البرغر النباتي الخاص بهم، وأن يساهم في التقليل من انتاج اللحوم من أجل المساعدة في إنقاذ الكرة الأرضية من أي كوارث محتملة.

Better.com IPO

- القيمة:7 مليار دولار

- الوقت المتوقع للاكتتاب العام: منتصف عام 2022

وفقًا لتقارير حديثة، تقدر قيمة شركة Better.com في حدود 8 مليارات دولار. أثبتت الشركة أنها تقدم خدمات رائعة تسهل قروض الرهن العقاري، وخاصة تلك التي تستخدم التكنولوجيا بدل وسطاء الرهن العقاري التقليديين.

أهم المؤشرات التي يجب وضعها في الاعتبار

شهدت أسواق الأسهم مؤخرًا موجة من العروض العامة الأولية، بالأخص مع تداول مؤشرات الأسهم عند أعلى مستوياتها على الإطلاق. لكن كمستثمر، يجب عليك الاستعانة بمختلف العوامل لتقييم المشاركين الجدد، فهناك من الوسطاء من يصور بعض الشركات بصورة تنافي حقيقتها. لذلك فقد يكون من الحكمة أن يتخذ المستثمرون احتياطات كافية عند الاستثمار في الاكتتابات العامة التي قد تكون أكثر خطورة مما تتصور في بعض الأحيان.

ما هو الاكتتاب؟

الاكتتاب العام الأولي هو عملية تحويل شركة من ملكية خاصة الى عامة عن طريق إصدار الأسهم لعامة المستثمرين. تسمح الاكتتابات الأولية للشركات الخاصة بجمع الأموال لمشاريعها القادمة أو التوسع مع جعل الشركة مفتوحة للتدقيق العام. يساعد إدراج الأسهم في البورصات الشركة في الحصول على تقييم عادل لقيمتها. تتيح هذه العروض للمستثمرين من القطاع العام المشاركة في قصة النمو المستقبلي للشركة.

لا تتحول كل الاكتتابات الأولية إلى واحدة ناجحة. ففي حين أن هناك العديد من الإصدارات الناجحة التي أضافت قيمة الى ثروة المستثمرين فيها، هناك العديد من الإصدارات الأخرى التي ضلت تتخبط الى أن فشلت. وبالتالي فيحتاج المستثمرون إلى بذل الكثير من الجهد في اجراء البحوث أثناء اختيار الاستثمار المناسب في الاكتتابات العامة.

فيما يلي خمس تدابير احترازية يجب على المستثمرين اتخاذها قبل وضع أموالهم في الاكتتابات العامة.

1- DRHP

تقدم مسودة نشرة إصدار Red Herring أو DRHP نظرة ثاقبة وتفصيلية عن الشركات التي ستمر من الاكتتاب العام الأولي. يعد DRHP مستندًا مهمًا حيث يتضمن تفاصيل مهمة عن الشركة بما في ذلك أعمالها وأدائها السابق وأصولها ومتطلباتها وما تنوي القيام به بالعائدات التي سيتم جمعها من خلال الاكتتاب العام، والمخاطر المحتملة التي يمكن أن تؤثر على أداء الشركة وأسعار أسهمها في المستقبل. يجب عليك أن تقرأ هذه التفاصيل بتمعن قبل أن تقرر الاستثمار في أسهم شركة ما.

3- الغرض من جمع رأس المال

يجب عليك أخذ غرض الشركة من جمع رأس المال في الاعتبار، هل الشركة مثقلة بالديون وتحتاج المال لسداد ديونها؟ أم أنها تسعى الى التوسع فقط؟ يجب على كافة المستخدمين توخي الحذر لمثل هذه الأشياء قبل أن يضعوا أموالهم في أسهم شركة ما. إذا كان للشركة الفعل مخطط نمو للربحية مع رصيد نقدي معقول وكانت تنوي تكريس العائدات للتوسع والزيادة من حجمها، فقد يكون الإصدار فرصة جيدة للاستثمار.

3- المروجون

يجب إلقاء نظرة فاحصة على الأشخاص الذين يديرون الشركة كالمسؤولين الرئيسيين والمروجين وما الى ذلك. يعد هؤلاء الموظفون القوة الدافعة للشركة، فهي تعتمد إلى حد كبير على قدرتهم على اتخاذ القرارات التجارية الصحيحة. يجب على المستثمر أن يأخذ عدد السنوات التي قضاها المسؤولون الإداريون الرئيسيون في الشركة في الاعتبار قبل اتخاذ قرار الاستثمار.

4- محركات النمو المحتملة

قد تساهم المؤشرات الأخرى مثل موقع الشركة في القطاع الذي تعمل فيه، وحصتها في السوق، وإمكانية الوصول، والانتشار الجغرافي، وخطط التوسع، والربحية المقدرة، وسلسلة التوريد، والقدرة على التعامل مع الأزمة، والكفاءة في توجيه الشركة نحو آفاق أفضل.[5]Planning to invest in an IPO?, financialexpress. تم الاطلاع 2022-03-10.

5- عوامل الخطر

يجب الانتباه إلى عوامل الخطر التي ذكرتها الشركة في DRHP الخاص بها. تعمل هذه العوامل كفلاتر عندما يتعلق الأمر بالاستثمار في الاكتتابات العامة، وقد تتجلى في الدعاوى القضائية إلى كوارث الطقس إلى التغييرات المرتبطة بالسياسة إلى أسعار الفائدة وما الى ذلك من الأشياء التي قد تعيق نمو الشركة في المستقبل.

خلاصة

تمامًا مثل أي استثمار آخر، يجب عليك أن تقيم قدرتك على تحمل المخاطر قبل الغوص في الاستثمار في الاكتتابات العامة الأولية. إذا أوحت الشركة أنها محفوفة بالمخاطر أو إذا كانت التقييمات المعروضة لا تتوافق مع آفاق النمو فمن الأفضل الابتعاد عنها والاستثمار في شيء اخر.

يعد إجراء البحث الخاص من أكثر الخطوات أهمية عندما تفكر في الاستثمار في أسهم الاكتتاب العام. لا ينبغي أن تؤخذ الإصدارات الجديدة كأداة لكسب المال بسرعة، بل قد يكون من الحكمة أن تتخذ قراراتك بناءً على مقدار المخاطرة التي يمكنك تحملها، وعلى أهدافك الاستثمارية بصفة عامة.

قد يساعد تنويع محفظتك عن طريق الاستثمار في العديد من الشركات أو في الصناديق المتداولة أو صناديق المؤشرات عن توزيع المخاطر المحتملة التي قد تفسد خطتك الاستثمارية.

المراجع

* إخلاء مسؤولية : المحتوى لأغراض تعليمية و تثقيفية فقط. معلومات المقالة لا ينبغي - قطعا - اعتبارها نصيحة أو توصية استثمارية . لا يوجد أي ضمان صريح أو ضمني حول دقة البيانات الواردة هنا . اطلع على بيان تحذير المخاطر.