صناديق الاستثمار هي صناديق تحتوي على أسهم أو سندات أو منتجات مالية أخرى في محفظتها. إليك دليل شامل يشرح صناديق الاستثمار.

تحظى الصناديق بشعبية لأن سلال الأوراق المالية الجاهزة هذه هي طريقة رائعة لاستثمار محفظة متنوعة ، مع رسوم مستمرة منخفضة ، وسهولة تداول ومرونة ، وغير ذلك من المزايا التي تزيد من جاذبيتها.

عندما تستثمر في صندوق استثماري وتساهم فيه، فإن مدير صندوق الاستثمار سيقوم باستثمار أموالك نيابة عنك. سيقوم مدير الصندوق بتحليل سوق الأوراق المالية ثم ينجز عمليات البيع والشراء المناسبة، بناءً على نتائج هذه التحليلات والنتائج. يجب الإشارة أيضا إلى الفرق الكائن بين صناديق الاستثمار والصناديق المتداولة في البورصة ETFs. عادة ما تقوم الصناديق المتداولة بتتبع مؤشر ما، ولا تتم عادة إدارتها بنشاط من قبل مدير صندوق.

ماهي صناديق الاستثمار؟

صناديق الاستثمار هي أداة استثمارية يلجأ لها المستثمرون وأصحاب رؤوس الأموال للعديد من الأسباب بعيدًا عن الاستثمار المباشر.بمعنى آخر، صندوق الاستثمار (Investment fund) هو وعاء استثماري يُديره خبير متخصِّص وفقاً لإستراتيجية وأهداف استثمارية محددة. ويوفِّر الصندوق مزايا استثمارية لا يمكن للمستثمر الفرد تحقيقها بشكل منفرد في ظلّ محدودية موارده المالية وخبرته الاستثمارية.[1]تعريف صندوق الاستثمار, هيئة السوق المالية السعودية. تم الاطلاع 2021-09-17.

غالبًا ما يتم وصف صناديق الاستثمار بأنها سلة من الأسهم (أو غيرها من المنتجات المالية). يستخدم صندوق الاستثمار أموال المستثمرين ويستخدم لشراء مجموعة من الأصول، وبهذا يمنح الاستثمار في هذه الصناديق حصة في عدد من الأصول.

وتكمن ميزة صناديق الاستثمار في الاستفادة من خبرة ومعرفة مدير الصندوق في اتخاذ قرارات الاستثمار. يعني أن صناديق الاستثمار تمنح المستثمرين غير الملمين بمهارات التحليل المالي فرصة الاستفادة من معرفة ومهنية المختصين بالاستثمار في إدارة الأوراق المالية ، وتتسم طبيعة عمل مديري الاستثمار بتفرغهم التام لمتابعة تطورات السوق والاقتصاد لحظة بلحظة وبراعتهم في فهم المعطيات واستنتاج العواقب.

كيف تعمل الصناديق الاستثمارية؟

مع صناديق الاستثمار لا يستطيع المستثمر الفرد أن يتخذ قرار بشأن الطريقة التي ينبغي أن يتم بها استثمار أصول الصندوق، حيث أنهم يختارون الصندوق ببساطة على أساس أهدافه والمخاطر والرسوم وعوامل أخرى.

عندما تستثمر في هذه الصناديق، فإنك ستستثمر تلقائيًا في العديد من الشركات في نفس الوقت. وتتعلق ميزة السبريد الكبير في التنويع. عندما يكون لسهم واحد عائد مخيب للآمال، فإن هذا يكون له تأثير محدود على العائد الذي يحققه الصندوق بأكمله. ومن ناحية أخرى، فيمكن أن يكون للأداء الخرافي لسهم ما تأثير محدود على النتيجة الإجمالية أيضا.[2]What is an investment fund?, degiro. تم الاطلاع 2021-09-17.

يحدد مدير الصندوق تركيبة الصندوق، حيث يقوم بتحديد الأسهم التي يجب الاستثمار فيها. وبصفتك مستثمرًا أو مشاركًا في الصندوق، فهذا لا يجعلك تملك أي تأثير على هاته التركيبة. غالبًا ما تكون هذه المعلومات متاحة على موقع الويب الخاص بالصندوق. تصف الوثيقة أهم المعلومات، مثل تركيبة الصندوق والتكاليف والأداء السابق ونسب التوزيع. في بعض الأحيان، على سبيل المثال، يحدد للمستثمر الحد الأدنى للاستثمار الذي يسمح بالانضمام إلى الصندوق. إذا كان هذا محددا، فسيكون مذكورا بوضوح على موقع الصندوق الإلكتروني.

الصناديق الاستثمارية إما أن تكون مفتوحة أو مغلقة وتتمثل فيما يلي :

- صناديق الاستثمار ذات النهاية المفتوحة : يكون لمديري هذا النوع من الصناديق صلاحية توسيع الصندوق عند وصول أموال جديدة. تلاحظ الصناديق ذات النهاية المفتوحة دائمًا صافي قيمة الأصول (NAV). ويعتمد سعر الصندوق ذات النهاية المفتوحة على صافي قيمة الأصول. فقد يزيد أو ينخفض رأس المال متأثراً بعدد الوحدات المُصدرة التي تمثل نسبة مساهمة المستثمرين في الصندوق ويمكن استعادة المستثمر لقيمة استثماره فيها متى ما أراد. يشكل هذا النوع من الصناديق الاستثمارية الغالبية العظمى من صناديق الاستثمار الموجودة.

- صناديق الاستثمار ذات النهاية المغلقة : يكون عدد الأسهم في هذا النوع من الصناديق محددا ومحدودا. يتم تحديد سعر الصندوق ذات النهاية المغلقة حسب نسب العرض والطلب في الصندوق. عند تقديم طلب للاستثمار في صندوق استثمار ذات نهاية مغلقة، من المهم أن تحدد مقدمًا المبلغ الذي ترغب في دفعه أو ترغب في استلامه. ويمكن تحديد حد إذا رغبت في ذلك.

يمكن أن تستثمر صناديق الاستثمار في مجال او اتجاه ما، مثل الأسواق الناشئة، أو على سبيل المثال، يمكن للصندوق أن يركز على منطقة جغرافية معينة. من الممكن أيضًا الجمع بين فئات الاستثمار المختلفة.

تكاليف الاستثمار في صناديق الاستثمار:

عادة ما تتم إدارة صناديق الاستثمار بطريقة نشطة من قبل مدير الصندوق، وهذا ما يزيد من تكلفة الاستثمار في هذه الصناديق. يتم تضمين هذه التكاليف في سعر صندوق الاستثمار. يتقاضى معظم مديري الصناديق ما بين 0.5٪ و2.0٪ على أساس سنوي. من المهم التحقق من ذلك قبل الاستثمار، حيث يمكن أن تؤثر الرسوم المستمرة على عوائد استثمارك. يتم ذكر التكاليف الدقيقة في وثائق KIID أو KID أو نشرة الطرح. يمكنك العثور على هذه المستندات داخل منصة DEGIRO, ويمكنك الولوج إليها عند تحديد صندوق الاستثمار ثم تحديد “المستندات” التي ترغب في الاطلاع عليها. بالإضافة إلى تكاليف الصندوق، فإن الوسيط الخاص بك يقوم أيضا بتحصيل تكاليف على معاملات الشراء والبيع. لذلك، يرجى الاطلاع على كل الرسوم قبل الاستثمار.

مزايا الاستثمار في صناديق الاستثمار:

- من خلال الاستثمار في صناديق الاستثمار، فإنك تستفيد من معرفة وخبرة مدير الصندوق الذي يكون دائما مدعوما بالعديد من المتخصصين.

- تمنحك خيار الاستثمار بطريقة متنوعة للغاية وبأموال قليلة نسبيًا. وبشكل عام، فكلما زاد التنوع، كلما قلت المخاطر.

- كمستثمر منفرد، قد يكون من الصعب الدخول إلى أسواق وقطاعات معينة. وقد توفر لك بعض صناديق الاستثمار إمكانية الوصول إلى هذه الأسواق.

- إذا كنت ستشتري سلة من الأسهم الفردية بنفسك، فقد تجد نفسك تنفق على تكاليف المعاملات أكثر مما تنفقه من خلال صندوق استثمار.[3]What’s an investment fund?, santander. تم الاطلاع 2021-09-17.

أنواع صناديق الاستثمار

هناك العديد من أنواع صناديق الاستثمار التي يمكنك أخذها بعين الاعتبار. من بين أهم هذه الصناديق نجد صناديق الأسهم، وصناديق السندات، والصناديق المشتركة، وصناديق التحوط وصناديق المؤشرات.

فيما يلي، إليك تفسيرات موجزة لكل نوع من أنواع الصناديق هذه، بحيث يمكنك مقارنتها بغرض اختيار ما يناسبك منها ويخدم أهدافك الاستثمارية.

- تستثمر صناديق الأسهم في أسهم الشركات المدرجة بالسوق. وتستهدف هذه الصناديق عمومًا منطقة أو قطاعًا أو موضوعًا معينًا.

- تستثمر صناديق السندات في سندات الشركات والحكومة والسندات شبه الحكومية. غالبًا ما تكون مخاطر هذه الصناديق محدودة للغاية حيث تفي الحكومات عمومًا بالتزاماتها، ولكن بطبيعة الحال، فإن الاستثمار في صناديق السندات عموما لا يخلو أبدا من المخاطر.

- تشكل الصناديق المشتركة مزيجًا من الأسهم والسندات. بسبب هذا المزيج، يتم تقليل المخاطر عبر الحرص على التنويع في أنواع المنتجات. بالطبع، هذا لا يعني أن هذه الصناديق خالية من المخاطر.

- غالبًا ما تستثمر صناديق التحوط في العديد من الأدوات والمشتقات المختلفة. بهذه الطريقة، يمكنهم التحوط من المخاطر أو تحقيق عوائد أعلى.

- تتابع صناديق المؤشرات تكوين وأداء مؤشر ما، مثل S&P 500. تم تصميم هذا النوع من الصناديق لمطابقة المخاطر والعائد في السوق ذات الصلة.

ما يجب معرفته عن صناديق الاستثمار؟

1- قياس أداء صناديق الاستثمار

يُعدّ معيار صافي قيمة الأصول الأساس الذي يُبنى عليه تقويم أداء الصندوق الاستثماري. ويتكون صافي قيمة الأصول من إجماليّ الأصول مخصوماً منه إجماليّ الخصوم للصندوق، وبشكل أكثر تفصيلاً: هو القيمة السوقية لجميع الأوراق المالية المملوكة مضافاً إليها أيّ مستحقات للصندوق قيد التحصيل وأيّ مبالغ نقدية أخرى بعد خصم أيّ التزامات على الصندوق. ويُحسب سعر الوحدة بقسمة صافي قيمة الأصول على عدد الوحدات المصدرة.[4]قياس أداء صناديق الاستثمار, cma. تم الاطلاع 2021-09-17.

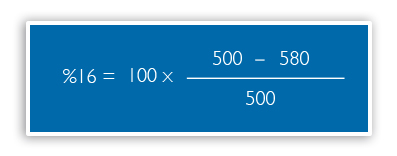

يُقاس عائد الاستثمار في الصندوق باستخدام المقارنة بين سعر الوحدة للصندوق الاستثماري في بداية ونهاية مدة الاستثمار على النحو التالي:

| – | × 100 | = | عائد الاستثمار إلى الصندوق |

و.ص = وحدو الصندوق

إذا اشترى مستثمرٌ عدداً من الوحدات في صندوق(س)بقيمة 500 ريالاً للوحدة في بداية مدة الاستثمار، وباع هذه الوحدات بقيمة 580 ريالاً للوحدة في نهاية المدة، يكون عائد الاستثمار للفترة الاستثمارية في الصندوق:

2- مخاطر صناديق الاستثمار

إن الاستثمار ينطوي دائمًا على مخاطر. يمكن أن يكون الاستثمار في صندوق استثماري خطوة مجزية بالفعل، لكنها لا تخلو من المخاطر، ومع ذلك، غالبًا ما تكون المخاطر محدودة نسبيًا. يرجى ملاحظة أن معظم صناديق الاستثمار لا يتم تداولها كثيرًا. بالنسبة لمعظم الصناديق، فإنه يتم ذلك مرة واحدة في اليوم، لكن بعض الصناديق قد تتداول لمرة واحدة في الأسبوع أو مرة في الشهر أو حتى أقل. في كثير من الأحيان، يجب أن يتم تقديم طلبك قبل يوم واحد لفترة معينة حتى يتم النظر فيها في وقت تداول اليوم التالي. يعتمد الوقت الذي يجب فيه تقديم طلبك على الوسيط الذي تتعامل معه. يمكنك العثور على الوقت المحدد لتداول الصندوق في وثيقة KIID أو KID الخاصة بالصندوق.

في حين أن صندوق الاستثمار ذو المخاطر العالية قد يكون لديه إمكانية تحقيق عائد أعلى، إلا أنه لا يوجد ضمان لذلك. لكن بشكل عام، فإنه كلما زادت المخاطر المرتبطة بصندوق معين، كلما زادت مخاطر فقدان استثمارك.

في كل من نشرة الإصدار ووثيقة KID أو KIID، يمكنك أيضًا العثور على معلومات حول مخاطر الصندوق. يصنف مؤشر المخاطر في KID أو KIID مخاطر الصندوق بين واحد وسبعة. ضمن هذا الترتيب، يمثل المستوى الأول أدنى مستوى للمخاطر، بينما يمثل المستوى السابع أعلى مستوى للمخاطر. وهناك طرق مختلفة تستخدم لحساب مؤشر المخاطر.

ما هي أساليب إدارة صناديق الاستثمار؟

مع تطور صناعة الصناديق الاستثمارية، نشأ أسلوبان في إدارة الاستثمار، الأول يسمى أسلوب الإدارة غير النشيطة أو السلبية والثاني أسلوب «الإدارة النشيطة أو الإيجابية»، وفيما يلي أوجه الاختلاف بينهما:

- الإدارة غير النشطة: تهدف لمحاكاة قطاع كامل أو السوق أجمع عن طريق توزيع رأس المال المستثمر على عدد كبير من أسهم القطاع أو السوق المستهدف، بحيث تكون نسب الأسهم في الصندوق مطابقة لنسب (أو ما يعرف بالوزن) الأسهم في المؤشر. في هذا الأسلوب، لا يحاول مدير الصندوق التغلب على أداء المؤشر أو السوق المستهدف، وهو أسلوب منخفض التكاليف الإدارية.

- الإدارة النشطة: تهدف إلى التأثير المباشر وبشكل إيجابي في أداء الصندوق لتحقيق عائدات تفوق ما يحققه السوق المستهدف، حيث يبذل المدير جهدا في تحديد اتجاهات السوق والتنبؤ بالأداء المستقبلي، وبناء على ذلك غير نسب تمثيل الأسهم في المحفظة لتعزيز مكانة تلك التي يتوقع أن تحقق عائدات قوية.

كيف تستثمر في صناديق الاستثمار؟

قبل القيام باختيار صندوق استثمار ما، من المهم جدا أن تقوم بالاطلاع على مخاطره وتكاليفه وميزاته الأخرى، ثم قضاء وقت كافٍ في البحث عنه للحرص على اتخاذ القرار الصحيح. يمكنك أيضا استخدام أداة محاكاة صندوق الاستثمار، وهي آلة حاسبة تحدد المبلغ الذي يجب أن تستثمره مقابل معدل عائد محدد، مع اختبار ملاءمة من شركات الإدارة لضمان أن الصندوق يتناسب مع ملف تعريف المستثمر خاصتك.

كمستثمر، يجب أن تأخذ في عين الاعتبار مواردك المالية الشخصية وأهدافك ومستوى المخاطر الذي أنت على استعداد لتحملها حتى تتوافق استثماراتك مع ملفك الشخصي وظروفك.

وكل صندوق لديه شروط على الضمانات الخاصة به ومدة الاستثمار الخاصة به ومجموعة من الأسواق الخاصة التي يستثمر فيها. يجب على المستثمرين القيام بالاستثمار في حدود إمكانياتهم. تشمل العوامل الرئيسية الأخرى التي يجب أخذها بعين الاعتبار عامل استرداد الصندوق ورسوم الإدارة و فترة ومعدل العائد.

كيف تختار صندوق الاستثمار

تختلف الصناديق الاستثمارية باختلاف أهدافها، وبناء على أهدافك المالية الشخصية تقوم باختيار الصندوق، منها:

- صندوق الدخل : هو صندوق هدفه الأساسي هو الاستثمار في أصول لها سجل متميز من التوزيعات النقدية.

- صندوق النمو : هدفه الأساسي الاستثمار في أصول متوقع أن ترتفع قيمتها السوقية خلال فترة الاستثمار بها، حيث يعتمد الصندوق في أدائه اعتمادا رئيسيا على تحقيق الأرباح الرأسمالية ولا يعد دخل التوزيعات عاملا مهما.

- الصندوق المتوازن : هذا الصندوق يجمع بين هدفين وهما تنمية رأس المال وتحقيق الدخل.

خلاصة

صناديق الاستثمار باختصار: وسيلة استثمار ملائمة لصغار المستثمرين باعتبار أن الصندوق يحتوي على العديد من الأسهم والسندات، فبالتالي يحصل المستثمر على ميزة التنويع ومخاطر أقل نسبيا من الاستثمار المباشر في سوق الاوراق المالية.