يكون سوق تداول الفوركس مفتوحا لمدة 24 ساعة من الاثنين إلى الجمعة قبل أن يغلق في عطلات نهاية الأسبوع. وهذا يمثل 120 ساعة من اوقات التداول كل أسبوع. لذا هناك متسع من الوقت ليبدأ كل متداول فوركس في البحث عن الفرص. نظرا لأن كل متداول فوركس يبحث عن فرص لتحقيق العوائد، فإن التساؤل عن افضل اوقات تداول العملات وافضل وقت للتداول في سوق العملات هو أمر عادي جدا.

من الناحية النظرية، يمكن لجميع المتداولين في سوق العملات كسب المال في أي وقت. ومع ذلك، فإنه عندما يتعلق الأمر بالحجم والفرص، فليست كل الأيام متماثلة. كل متداول خبير لديه رأيه الخاص حول الموضوع ويميلون إلى الاختلاف مع بعضهم البعض. لذلك ربما يكون من الأفضل بكثير إلقاء نظرة على البيانات الموضوعية بدلاً من ذلك للحصول على استنتاجات موضوعية.[1]Best Days of the Week to Trade Forex, axiory. تم الاطلاع 2022-04-11.

ما هي افضل اوقات تداول العملات؟

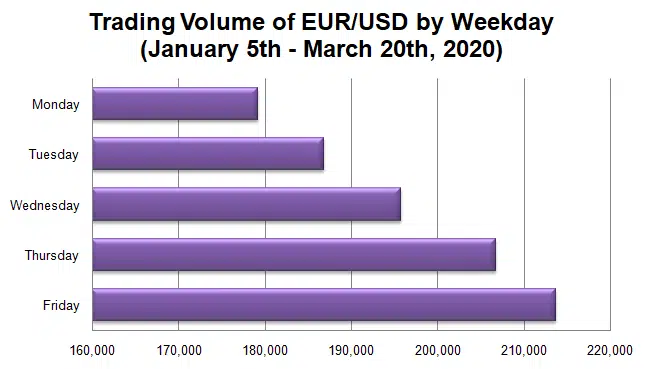

من أجل الحصول على صورة أوضح، دعونا نلقي نظرة على عدد عقود تداول EUR / USD. قد يكون أخذ أسبوع واحد كمثال مضللًا لأن بعض الأحداث والإعلانات قد تؤثر على أنماط التداول العادية. لذلك، فإن أخذ متوسط آخر من 11 أسبوعًا يمكن أن يكون أكثر إفادة.

قد لا تكون أشهر يناير وفبراير ومارس هي أفضل الشهور لتداول الفوركس، ولكن تحليل هذه الفترة قد يعطينا فكرة عن الصورة العامة.

كما نرى من هذا الرسم البياني، في المتوسط، يحصل المتداولون في يوم الاثنين على أقل عدد من الصفقات ثم ومع تقدم الأسبوع يرتفع الحجم بثبات حتى يصل إلى ذروته في يوم الجمعة.

اقرأ أيضا: منصات تداول الفوركس

أفضل وأسوأ اوقات التداول في سوق العملات

يكون حجم التداول أكبر في أيام الاثنين عندما تكون هناك بعض الاحداث، ومع ذلك، فإن عدد عقود التداول يكون أقل في هذا اليوم مقارنة بالأيام الأخرى. على سبيل المثال، خلال الفترة ما بين 5 يناير إلى 20 مارس 2000، كان متوسط الحجم في اليوم الأول من الأسبوع أقل بنسبة 17٪ مقارنة بيوم الجمعة.

فكيف نفسر هذا؟ هل أيام الاثنين هي أسوأ أيام تداول العملات؟

يمكن القيام بالعديد من الملاحظات التي تشمل ما يلي:

- يكون حجم التداول أدنى في أيام الاثنين، لذا فإن الزخم يكون أضعف.

- خلال أيام العمل التالية، يزداد عدد عقود التداول.

- ايام الجمعة هي افضل وقت لتداول العملات لأنها هي ذات الحجم الأكبر.

في الصباح الباكر، يكون معدل التذبذب منخفضًا، وهناك عدد قليل جدًا من إصدارات البيانات الاقتصادية، وبالتالي يتردد العديد من المتداولين الآسيويين والأوروبيين في دخول التداولات قبل أن تصبح اتجاهات السوق أكثر وضوحًا.

لا تكاد تكون هناك أي أرقام اقتصادية صادرة في عطلات نهاية الأسبوع، ومع ذلك، لا يزال من الممكن حدوث بعض الأحداث السياسية المهمة. نظرًا لأن السوق يكون مغلقا بحلول ذلك الوقت، فمن المستحيل أن ترى كيف يستجيب سوق الفوركس لتلك التطورات.

من الواضح أن استجابة المتداول لتلك الأحداث ستبدأ في الظهور اعتبارًا من يوم الاثنين. في أوقات الحجم المنخفض نسبيًا، يمكن أن يؤدي ذلك إلى تحركات غير متوقعة للغاية.

هذا هو السبب في أن العديد من المتداولين المتمرسين لا يقومون عادةً بإجراء العديد من الصفقات يوم الاثنين. هذا لا يعني أن هذا هو الحال دائمًا، فإذا كان هناك بعض الإعلانات الرئيسية أو الأخبار غير المتوقعة، فلن ينتظر السوق يومًا آخر ليتحرك. في بعض الأحيان، يمكن أن يكون التداول في يوم الاثنين أكثر ازدحامًا.

محاولة تحديد اتجاه افضل اوقات التداول في العملات

في ظل الظروف العادية، يصبح تحديد افضل اوقات التداول في سوق العملات أسهل بالنسبة لمعظم المتداولين. في بعض الأحيان، تصبح بعض الاتجاهات والتحيزات أكثر وضوحًا والحجم أعلى.

ومن الملاحظ أيضًا أنه كثيرًا ما يتم الإعلان عن تاريخ التضخم في منطقة اليورو الخاصة بكل يوم. في بعض الأحيان، قد يتعلق الأمر بالدول الأعضاء الفردية، ولكن في كثير من الأحيان يمكن أن يكون حول كتلة العملة بأكملها.

لدى البنك المركزي الأوروبي تفويض واحد فقط، والهدف الرئيسي هو إبقاء التضخم منخفضًا، ولكن قريبًا من 2٪. هذا على عكس الاحتياطي الفيدرالي، الذي ليس لديه هدف للبطالة.

لذلك، يمكن أن تكون بيانات التضخم في منطقة اليورو مفيدة عند التعامل مع الأزواج القائمة على اليورو. إذا انخفض HICP (المؤشر المنسق لأسعار المستهلك) إلى ما دون 1.5٪ أو 1٪، فقد يؤدي ذلك إلى مزيد من التيسير من البنك المركزي الأوروبي وبالتالي الضغط على عملة واحدة.

تأثير التداول بالرافعة المالية

من الواضح أنه ليست كل البنوك المركزية تحدد السعر نفسه، فبعض هذه البنوك لديها عملات ذات عوائد أعلى.

من عام 2001 إلى الأزمة المالية لعام 2008، أثبتت هذه الاستراتيجية أنها مربحة للغاية. خلال معظم هذه الفترة، أبقى بنك اليابان أسعار الفائدة بالقرب من 0.1٪، بينما في الوقت نفسه، حافظ بنك الاحتياطي الأسترالي على معدل النقد بين 4.25٪ و7.25٪.

بعد ذلك، استفاد هؤلاء المتداولون الذين قاموا بصفقات شراء على AUD / JPY من تلك الفروق وحصلوا على فائدة على أسس يومية.

الآن، يعد كسب عائد استثمار بنسبة 4٪ إلى 7٪ أمرًا مفيدًا، فهو يشبه امتلاك حساب توفير عالي العائد. ومع ذلك، من منظور تداولي، قد لا يبدو ذلك مثيرًا للإعجاب.

ومع ذلك، يجب أن نضع في اعتبارنا أن هذا استثمار ذو رافعة مالية. لنفترض أن متداولًا قد وضع 10000 دولار في حساب الفوركس الخاص به. إذا كان يستخدم رافعة مالية بقيمة 1:20، فإن مركزًا بقيمة 100000 دولار أسترالي / ين ياباني قد يكسبه 27.41 دولارًا أمريكيًا في اليوم أي 834 دولارًا أمريكيًا في الشهر. من الواضح أن صفقات التداول بالاقتراض تنطوي على بعض المخاطر، خاصة في أوقات الأزمات، ولكن لا يزال بعض المتداولين يستخدمونها.

ما علاقة هذا بأيام الأربعاء؟

حسنًا، يتم حساب الدخل من فروق أسعار الفائدة لكل يوم عمل. ومع ذلك، في أيام الأربعاء، يتم منح التمديد الثلاثي لحسابات يومي السبت والأحد.

لذا فبالعودة إلى مثالنا السابق، سيكسب المتداول 82.23 دولارًا أمريكيًا مقابل الاحتفاظ بصفقة طويلة لزوج AUD / JPY، وهذا أكثر من ربح 27.41 دولارًا أمريكيًا المعتاد.

التأثير الصافي لهذا العامل هو أن المتداولين الذين فتحوا مثل هذه المراكز التي يستفيدون فيها من فروق أسعار الفائدة قد يفضلون الاحتفاظ بها لكسب دخل إضافي.

والعكس صحيح أيضًا. إذا كان لدى نفس المتداول مركز AUD / JPY قصير بحلول ذلك الوقت، فسيتم محاسبته بمبلغ 82.23 دولارًا. لذلك كما نرى، هناك حافز ضئيل للغاية للتمسك بذلك.

هذا العامل يجعل تداول يوم الأربعاء أكثر قابلية للتنبؤ به وقد يكون مفيدًا للعديد من المتداولين. وهذا هو السبب الذي يجعل الناس يعتبرون يوم الأربعاء كافضل وقت تداول للعملات، أو واحد من افضل اوقات تداول العملات على الأقل.

ومن الجدير بالذكر أيضًا أنه في معظم الأوقات يعلن بنك الاحتياطي الفيدرالي عن نتائج اجتماع السياسة النقدية يوم الأربعاء. مع التغييرات المتوقعة في السياسة والمعدلات، يمكن أن يجعل ذلك السوق أكثر تقلبًا.

إعلانات البنك المركزي

يمكن أن تكون أيام الخميس مهمة لأزواج اليورو والجنيه الإسترليني. يعقد البنك المركزي الأوروبي وبنك إنجلترا اجتماعات مجلسهما الرئاسي يوم الخميس. هذا يمكن أن يجعل EUR / JPY، GBP / USD، GBP / JPY، والأزواج الأخرى أكثر تقلبًا.

عندما يتعلق الأمر بوضع التداولات بعد إعلانات البنك المركزي، فمن الجدير بالذكر أن السوق يحاول دائمًا تخمين النتيجة مسبقًا.

هناك ظاهرة واحدة غريبة تحير الكثير من التجار. تخبرنا الحكمة التقليدية أنه عندما يخفض البنك المركزي سعر الفائدة الرئيسي أو يعلن عن التسهيل الكمي، فقد تنخفض العملة التي يصدرها.

ومع ذلك، فقد رأينا العديد من الأمثلة التي كان من المتوقع على نطاق واسع أن يخفض البنك المركزي الأوروبي فيها من سعر الفائدة، ولكن عندما تم الإعلان عنها وبدلاً من الانهيار، ظل اليورو مستقرًا وفي موضع تقدير حتى.

يوضح لنا هذا أن خفض سعر الفائدة قد تم تسعيره مسبقًا، وبالتالي فإن القرار الفعلي لم يحدث فرقًا كبيرًا.

إغلاق التداولات

كما يوضح الرسم البياني، فإن متوسط تداولات EUR / USD تصل إلى أعلى حجم بحلول يوم الجمعة، لذلك يجب أن يكون هناك عدد من فرص التداول الجيدة.

ومع ذلك، من المفيد أيضًا مراعاة أن العديد من المتداولين، بسبب اقتراب عطلة نهاية الأسبوع، يحاولون إغلاق مراكزهم. لذلك يمكن أن يصبح جني الأرباح عاملاً رئيسياً في ظل هذا السيناريو.

وقد يصبح التداول يوم الجمعة محفوفًا بالمخاطر. قد يحدد المتداول الاتجاه بشكل صحيح يوم الثلاثاء ويفتح عدة صفقات. ومع ذلك، خلال يوم العمل الأخير من الأسبوع، يتحول السوق إلى وضع جني الأرباح، وهذا يمكن أن يؤدي إلى انعكاسات.

قد تشير كل هذه الأسباب المذكورة أعلاه إلى أن يوم الجمعة ليس أفضل وقت لتداول العملات.

عادة ما يتم إصدار رقم الرواتب غير الزراعية (NFP)، وهو أحد أهم مقاييس التوظيف في الولايات المتحدة، في أيام الجمعة. كما يوحي الاسم، فإن هذا المؤشر يستثني القطاع الزراعي بأكمله، وهو موسمي أكثر من الأجزاء الأخرى من الاقتصاد. يشجع هذا الإعلان أيضًا على زيادة التذبذب، خاصة في أزواج العملات التي تعتمد على الدولار الأمريكي.

أخيرًا، يعد العثور على اوقات تداول العملات الأجنبية أمرًا مهمًا للمتداولين اليوميين على المدى القصير. دعونا لا ننسى أن هناك أيضا العديد من المتداولين والمستثمرين على المدى الطويل. لذلك، فإذا كانت هناك فرصة جدية مقومة بأقل من قيمتها في الأسواق، فإن اختيار يوم من أيام الأسبوع لتنفيذ الصفقة، قد لا يكون بنفس الأهمية كما في الحالة السابقة.

اقرأ أيضا: شرح أساسيات الفوركس للمبتدئين

أسئلة شائعة

هل التداول خلال أحجام التداول المنخفضة أكثر خطورة؟

للإجابة على هذا السؤال، من المهم أن ندرك أن الحجم المنخفض لا يترجم بالضرورة إلى تقلبات منخفضة. لتوضيح ذلك، دعونا نلقي نظرة على البيانات التاريخية لزوج GBP / USD، على سبيل المثال. خلال 9 مارس 2020، ارتفع الجنيه بمقدار 72 نقطة مقابل الدولار. ومع ذلك، انهارت العملة البريطانية في الأيام الأربعة التالية، حيث خسرت أكثر من 845 نقطة في المجموع.

كما نرى، فإن المشكلة الرئيسية في الحجم المنخفض هي أن معنويات السوق غير واضحة ومن السهل جدًا إساءة تقدير الموقف. في المثال السابق، خسر العديد من المتداولين الذين فتحوا صفقة شراء GBP / USD مبلغًا كبيرًا من المال في الأيام التالية. بدون أمر وقف الخسارة، كان من الممكن محو مركزهم بالكامل.

إذا انتظر المتداول ليوم واحد وقام بتقييم الموقف يوم الثلاثاء، فسيكون من الواضح أن اتجاهًا جديدًا كان يتطور مقابل الجنيه، وبالتالي فإن وجود مركز شراء لزوج الجنيه الإسترليني / الدولار الأمريكي لن يكون له أي معنى.

كيف يجب أن يتعامل المتداولون اليوميون مع أحداث المخاطرة؟

كثيرًا ما يطلق على مؤشر أسعار المستهلكين، والبطالة، وإصدارات NFP، وقرارات أسعار البنك المركزي “أحداث المخاطرة” لأنها تؤدي عادةً إلى ارتفاع في التقلبات.

يمكن أن تتبع إعلانات البنوك المركزية الرئيسية بسهولة تغيير 100 إلى 300 نقطة في زوج العملات ذي الصلة. هذا يخلق العديد من فرص الربح، ولكن كيف يمكن للمتداول أن يستجيب لذلك؟

في الواقع، قد لا يكون تداول تغييرات أسعار الفائدة الرئيسية واضحًا كما يبدو. لنفترض أنه من المتوقع على نطاق واسع أن يخفض البنك المركزي الأوروبي أسعار الفائدة، ويتوقع كبار الخبراء الماليين ذلك، مع بقاء معنويات السوق هي نفسها.

ومع ذلك، فإن مجرد فتح الصفقات الطويلة قبل الإعلان قد لا يكون دائمًا أفضل فكرة. قد يتم دائمًا تسعير هذا التوقع في السوق وحتى إذا قام البنك المركزي الأوروبي بذلك، فقد يقدره باليورو. قد يتوقع المتداولون المزيد من التيسير الكمي أو التخفيضات الأكبر، لكنهم قد يشعروا دائما بخيبة أمل.

يمكن أن يؤدي سوء قراءة هذا الموقف بسهولة إلى بعض الخسائر الفادحة. وقد لا يكون هذا هو افضل وقت لتداول العملات الاجنبية. لذلك سيكون من الأسهل بكثير الانتظار لفترة من الوقت، حيث قد يتلاشى الدخان بعد الإعلان ثم قم بالحكم على رد فعل السوق وضع الصفقات بعد ذلك.

لماذا يعتبر التداول بالرافعة المالية شائعا لدى بعض المتداولين؟

تعتبر هذه الإستراتيجية أكثر شيوعًا لدى المتداولين على المدى الطويل. عاد معدل الأموال الفيدرالية إلى نطاق 0٪ إلى 0.25٪. حتى قبل 6 أشهر، كان بإمكان المودع ربح ما يصل إلى 2٪ على الأقراص المضغوطة المصرفية وحسابات التوفير عبر الإنترنت. ومع ذلك، وكرد فعل على قرار بنك الاحتياطي الفيدرالي، حتى تلك المؤسسات بدأت في خفض معدلاتها.

لذلك بدلاً من وضع أموالهم في حسابات 0.1٪، بحث الكثير من المتداولين عن بدائل أكثر ربحية. إلى جانب توزيعات الأرباح والممتلكات المؤجرة، قد يكون التداول المحمول وسيلة أخرى لاستثمارات الدخل. كما رأينا قبل أزمة عام 2008، يمكن أن يكسب المتداولون ما يصل إلى 4٪ شهريًا برافعة مالية قدرها 1:20.

مشكلة التجارة المحمولة هذه المرة هي أنه لا يوجد العديد من الخيارات. قام بنك الاحتياطي الأسترالي بخفض أسعار الفائدة بشكل كبير، إلى 0.25٪. يحافظ البنك المركزي النيوزيلندي على المعدلات عند نفس المستوى. يحافظ بنك كندا على مؤشره القياسي عند 0.75٪. لذلك، فإن أفضل وقت لتداول العملات في أستراليا ونيوزيلندا وكندا يختلف بشكل كبير.

يتمتع كل من الروبل الروسي والليرة التركية بعائدات أعلى، لكن هذه العملات تنطوي على مخاطر أكبر مع تاريخ طويل من تخفيضات القيمة، لذلك من غير المحتمل أن تجتذب متداولي الشراء بالاقتراض.

كم مرة تتغير اتجاهات العملات خلال منتصف الأسبوع؟

لقد ناقشنا بالفعل تغيير الاتجاه الدراماتيكي في زوج استرليني / دولار GBP / USD خلال منتصف الأسبوع، ومع ذلك، هل نرى حدوث مثل هذا السيناريو كثيرًا؟

بالنظر إلى تاريخ أسعار زوج العملات USD / JPY، يمكننا أن نرى أنه خلال آخر 3 أسابيع من 9، ظل الاتجاه الذي تطور يوم الاثنين كما هو في الغالب. في الوقت نفسه، وخلال الأسابيع الستة المتبقية، كانت هناك انعكاسات كبيرة.

لذلك في ثلثي هذه الحالات، كان المتداول سيخسر المال إذا اتبع الاتجاه ولم يتكيف مع تغيرات السوق.

هل لعملات الأسواق الناشئة نمط تداول مختلف خلال أيام الأسبوع؟

من المفيد هنا أن تضع في اعتبارك أن معظم المتداولين يعتبرون عملات الأسواق الناشئة بمثابة مقترحات أكثر خطورة. وهذا لسببين رئيسيين. الأول هو أنه يمكن أن يكون متداولو العملات من جانب واحد. أحد الأمثلة على ذلك هو الليرة التركية، زوج دولار أمريكي / ليرة تركية مؤخرًا في عام 2013 تم تداوله عند 1.80 وفي الوقت الحاضر يحوم السعر حول 6.40.

مثل هذا التغيير الدراماتيكي من جانب واحد غير شائع تمامًا لأزواج العملات مثل EUR / USD أو USD / JPY.

السبب الآخر يتعلق بتضخم الفروق الكبيرة. على سبيل المثال، تمتلك الولايات المتحدة والمملكة المتحدة تقريبًا ديناميكيات تضخمية متشابهة، لذلك يظل التكافؤ النسبي في المعالجة مستقرًا إلى حد ما.

هذا هو أحد العوامل التي يمكن أن تفسر الاتجاه أحادي الجانب لاتجاه USD / TRY. يحول التضخم المرتفع باستمرار في تركيا، القوة الشرائية النسبية لصالح الدولار الأمريكي. ومن هنا جاء هذا الاتجاه الكبير في انخفاض قيمة الليرة.

هذا هو السبب في أن العديد من المتداولين يفضلون إغلاق مراكزهم في الأسواق الناشئة بحلول يوم الجمعة. وبهذه الطريقة، يمكنهم تقليل التعرض المحتمل لتلك المخاطر إما عن طريق جني الأرباح أو الحد من الخسائر.

خلاصات سريعة

كما ناقشنا سابقا في مقالتها هذه بخصوص افضل اوقات تداول العملات، يمكن للأحداث والبيانات الاقتصادية أن تؤثر على النمط المعتاد لأحجام التداول، ومع ذلك، فعلى مدار أيام الإثنين الأطول أجلاً، يمكن أن تكون سوق العملات أقل تقلبًا من الأيام الأخرى. عادة ما يتم في يومي الخميس والجمعة الحصول على أكبر عدد من صفقات التداول، ويكون يومي الثلاثاء والأربعاء بينهما.

في معظم الحالات، يمكن أن تكون أيام الثلاثاء والأربعاء والخميس أقل خطورة على المتداولين. ومع ذلك، لا ينبغي دائمًا على المتداولين الابتعاد عن التداول في يومي الاثنين والجمعة إذا سنحت لهم فرصة جيدة. لذلك ليس من السهل دائمًا تحديد افضل اوقات تداول العملات الأجنبية.

بالنسبة للتداول طويل الأجل، فإن أنماط أيام الأسبوع ليست بنفس أهمية المدى القصير. تعمل هذه التداولات في الغالب من منظور إطار زمني طويل. وبالتالي، فإن العثور على بعض الصفقات مقومة بأقل من قيمتها يعد أكثر أهمية بالنسبة للمتداول اليومي.

المراجع

* إخلاء مسؤولية : المحتوى لأغراض تعليمية و تثقيفية فقط. معلومات المقالة لا ينبغي - قطعا - اعتبارها نصيحة أو توصية استثمارية . لا يوجد أي ضمان صريح أو ضمني حول دقة البيانات الواردة هنا . اطلع على بيان تحذير المخاطر.